Risicobeheersing

Treasuryrisico’s worden in het algemeen onderscheiden in renterisico’s, kredietrisico’s, koersrisico’s, valutarisico’s en beschikbaarheidsrisico’s. Binnen de Utrechtse financieringssituatie zijn met name rente- en kredietrisico’s relevant.

Renterisico

De Wet fido onderscheidt twee renterisico’s, te weten het renterisico van de vlottende schuld en het renterisico van de vaste schuld. Voor beide soorten geldt binnen de Wet fido een eigen norm:

Het renterisico van de vlottende schuld: kasgeldlimiet.

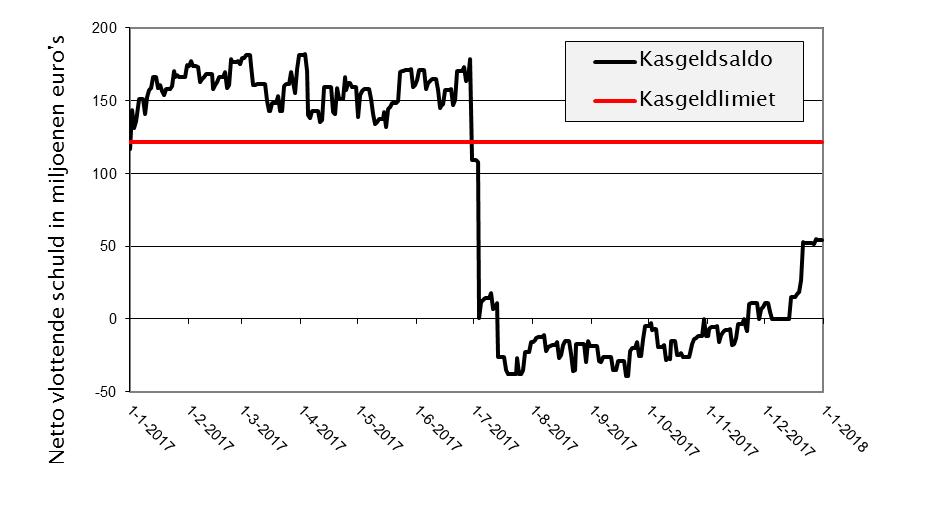

Behoudens bijzondere marktomstandigheden is kortlopende financiering goedkoper dan langlopende financiering, maar heeft als risico dat de rentelasten meer aan fluctuaties onderhevig zijn. Om die reden is in de Wet fido een norm gesteld voor het maximumbedrag waarop de gemeente haar financiële bedrijfsvoering met kortlopende middelen (looptijd < 1 jaar) mag financieren: de kasgeldlimiet. De limiet wordt uitgedrukt in een percentage van het begrotingstotaal (8,5%). Zoals blijkt uit onderstaande tabel bedroeg de kasgeldlimiet van gemeente Utrecht voor het jaar 2017 circa 122 euro miljoen. In deze tabel is voorts de ontwikkeling van de kasgeldlimiet over 2017 weergegeven.

Tabel 5 Kasgeldlimiet 2017

|

Bepaling kasgeldlimiet |

||||

|

Begrotingstotaal aan lasten conform Programmabegroting 2017 |

1.432,2 |

|||

|

Percentage conform Wet fido |

8,5% |

|||

|

Kasgeldlimiet 2017 |

121,7 |

|

Omschrijving |

1e kwartaal |

2e kwartaal |

3e kwartaal |

4e kwartaal |

|

Gemiddelde positie netto vlottende schulden |

166,5 |

161,2 |

24,9 |

-2,0 |

|

Kasgeldlimiet |

121,7 |

121,7 |

121,7 |

121,7 |

|

Overschrijding kasgeldlimiet |

44,8 |

39,5 |

||

|

of

|

96,8 |

123,7 |

Bedragen zijn in miljoenen euro’s.

Uit deze tabel blijkt dat de gemeente Utrecht haar kasgeldlimiet over de eerste twee kwartalen heeft overschreden. Dit valt volledig binnen de bepalingen van de Wet fido; uitgangpunt daarin is dat een gemeente niet méér dan twee kwartalen achtereen deze limiet overschrijdt.

Deze overschrijding is opgelost doordat eind juni 2017 een lening van 40 miljoen euro is opgenomen met een langlopend karakter (zie ook tabel 1 en toelichting daarop). In terminologie van de Wet fido betekent dit dat korte in lange schuld is geconsolideerd.

De ontvangst vanuit Leidsche Rijn van ruim 110 miljoen zorgde in het tweede halfjaar voor een verdere daling van de netto vlottende schuld.

Grafisch kan het verloop van de netto vlottende schuld ten opzichte van de kasgeldlimiet gedurende 2017 als volgt worden weergegeven:

Grafiek 2 Verloop netto vlottende schuld t.o.v. kasgeldlimiet over 2017.

Tegen het einde van 2017 liep de vlottende schuld weer op. Dat is een jaarlijks terugkerend patroon omdat de gemeente in de laatste twee weken van het jaar geen Algemene Uitkering ontvangt (circa 25 miljoen euro) en er bovendien hogere salarissen en afdrachten betaald moeten worden. Vaak gaat er in die periode ook een hoger dan normaal bedrag aan crediteurenbetalingen uit.

Het renterisico van de vaste schuld: de renterisiconorm.

De Wet fido definieert vaste schuld als opgenomen geldleningen met een rentetypische looptijd groter of gelijk aan 1 jaar. Met de renterisiconorm biedt de Wet fido een richtsnoer om renteaanpassingen van financieringen en beleggingen goed in de tijd te spreiden. Het doel daarvan is het voorkomen van een overmatige afhankelijkheid van het renteniveau in één bepaald jaar. Om dat te bereiken mag het totaal aan renteherzieningen en aflossingen op grond van deze norm per jaar niet meer zijn dan 20% van het begrotingstotaal.

Tabel 6 Renterisiconorm

|

Omschrijving |

Bedrag |

|

|

Bepaling renterisiconorm |

||

|

Begrotingstotaal aan lasten conform Programmabegroting 2017 |

1.432,2 |

|

|

Percentage conform Wet Fido |

20,0% |

|

|

Renterisiconorm 2017 |

286,4 |

|

|

Renterisico 2017 |

||

|

Aflossingen |

40,0 |

|

|

Renteherzieningen |

0,0 |

|

|

Renterisico |

40,0 |

|

|

Ruimte binnen de norm |

246,4 |

|

Bedragen zijn in miljoenen euro’s.

Uit deze tabel blijkt dat de gemeente Utrecht met haar financiering in 2017 ruim binnen de wettelijke renterisiconorm is gebleven.

Kredietrisico

Kredietrisicobeheersing richt zich op de kredietwaardigheid (en dus het risicoprofiel) van de tegenpartijen bij financiële transacties. Kredietrisico’s kunnen zich op twee manieren manifesteren. Ten eerste is er het directe risico dat wordt gelopen uit hoofde van door de gemeente gedane uitzettingen (verstrekte geldleningen en beleggingen). Daarnaast is een kredietrisico verbonden aan gemeentelijke borgstellingen.

Beleggingen

Gemeente Utrecht beschikt sinds 2016 niet meer over beleggingen.

Nieuwe beleggingen worden niet verwacht. Mocht de gemeente Utrecht over tijdelijk overtollige middelen gaan beschikken, dan mogen die alleen nog maar in ‘s Rijks Schatkist of bij mede-overheden worden uitgezet.

Verstrekte geldleningen

De gemeente Utrecht heeft uit hoofde van de publieke taak een aantal leningen verstrekt aan lokaal opererende organisaties. Op deze leningen loopt de gemeente kredietrisico.

In 2017 zijn geen nieuwe leningen verstrekt.

De restant hoofdsom van de verstrekte geldleningen bedroeg per eind 2017 circa 67,2 miljoen euro. Deze leningen kunnen als volgt worden gespecificeerd:

Tabel 7 Verloop verstrekte geldleningen 2017

|

Omschrijving |

Restant hoofdsom per |

Risicoprofiel |

||

|

31-12-2016 |

31-12-2017 |

|||

|

A |

Leningen waarvoor beleidsregels zijn vastgesteld |

|||

|

Startersleningen uitbesteed via SVn |

29.781 |

24.972 |

Laag |

|

|

Restauratieleningen uitbesteed via URF/NRF |

4.184 |

4.245 |

Laag |

|

|

Leningen particuliere woningverbetering via SVn |

762 |

762 |

Laag |

|

|

Kredietbankleningen |

481 |

485 |

Laag |

|

|

B |

Leningen die in een ver verleden zijn verstrekt en die langzaam uitlopen |

|||

|

Woningcorporatie KABU |

1 |

0 |

Nvt |

|

|

Leningen Hoog Catharijne gekoppeld aan erfpachtsovereenkomsten |

16.150 |

16.078 |

Laag |

|

|

Diversen |

19 |

0 |

Nvt |

|

|

C |

Overige leningen |

|||

|

Lening aan deelneming Utrecht Vernieuwt BV (1) |

0 |

371 |

Laag |

|

|

Stichting Nieuwe Regentesseschool |

237 |

234 |

Laag |

|

|

Stichting Stadsschouwburg |

1.475 |

1.310 |

Middel |

|

|

Stichting Bibliotheek |

2.136 |

2.003 |

Laag |

|

|

Stichting Energie Transitie |

5.550 |

5.550 |

Laag |

|

|

Stichting Verduurzaming gebouwde omgeving |

64 |

48 |

Hoog |

|

|

Stichting Utrecht Natuurlijk |

42 |

31 |

Laag |

|

|

Huurders Stadskantoor (2): |

||||

|

3.971 |

3.540 |

Laag |

|

|

151 |

135 |

Laag |

|

|

SV Rivierwijkers |

145 |

135 |

Laag |

|

|

D |

Kredietfaciliteiten |

|||

|

Stichting Centraal Museum (3) |

2.500 |

1.500 |

Middel |

|

|

Stichting Muziekpaleis (4) |

5.150 |

4.000 |

Middel |

|

|

E |

Nieuwe leningen 2017 |

|||

|

Niet van toepassing |

0 |

0 |

- |

|

|

Subtotaal Financiële activa |

72.799 |

65.400 |

||

|

F |

Leningen met een bijzondere vorderingsstatus |

|||

|

Ovast Rijnvliet BV |

1.800 |

1.800 |

Hoog |

|

|

Totaal |

74.599 |

67.200 |

||

Bedragen zijn in duizenden euro’s.

(1) Dit leningdeel stond voorheen, ten onrechte, als deelneming op de balans. Dat is in 2017 gecorrigeerd. Zie de toelichting op de balans voor nadere informatie over deze post.

(2) Dit betreft een vordering op huurders vanwege niet-terugvorderbare BTW. Deze compensatie is geregeld via de huurcontracten en heeft een looptijd van tien jaar.

(3) Deze faciliteit is maximaal 4,7 miljoen euro.

(4) Deze faciliteit is maximaal 16 miljoen euro.

Voor de leningen met een hoog risicoprofiel zijn deels afzonderlijke risicovoorzieningen opgenomen of wordt deels rekening gehouden in het gemeentebrede risicomodel voor de bepaling van de noodzakelijke omvang van de algemene reserve.

Gewaarborgde geldleningen

Borgstellingen kunnen op twee manieren voorkomen, te weten directe borgstellingen en achtervang.

Bij directe borgstellingen staat de gemeente jegens geldgevers borg voor de betaling van rente en aflossing op langlopende geldleningen die door lokale organisaties, instellingen of verenigingen zijn aangetrokken die veelal activiteiten verzorgen die in het verlengde liggen van de gemeentelijke publieke taak. Bij borgstellingen in de sfeer van sport kan er sprake van zijn dat de Stichting Waarborgfonds Sport (SWS) als mede-borg optreedt. In dat geval wordt het risico gezamenlijk gedragen.

Achtervang houdt in dat de gemeente, al dan niet samen met het Rijk, een rol speelt in de zekerheidsstructuur van een waarborgfonds, bijvoorbeeld de Stichting Waarborgfonds Sociale Woningbouw (WSW). Door deze structuur kunnen instellingen die bij het waarborgfonds aangesloten zijn tegen de laagst mogelijke rente lenen. Mede vanwege de strenge toelatingscriteria en periodieke toetsing door het fonds loopt de gemeente hierbij een lager risico dan bij directe borgstellingen.

De huidige achtervangovereenkomst met het WSW heeft een looptijd tot en met eind 2019. Deze overeenkomst is van toepassing op de corporaties Mitros, Portaal, Bo-Ex, SSH en GroenWest. Voor enkele overige corporaties gelden specifieke achtervangovereenkomsten.

In 2017 zijn de volgende nieuwe borgstellingen verstrekt:

- Inline hockeyvereniging Utrecht Disaster: netto 13.750 euro

(bruto 27.500 euro; SWS staat voor 50% contraborg);

- Stichting De Driewerf: netto 400.000 euro

(bruto 650.000 euro; SWS staat contraborg voor haar reguliere maximumbedrag van 250.000 euro).

De restant hoofdsom van de gewaarborgde geldleningen bedroeg per eind 2017 circa 500 miljoen euro. Deze leningen kunnen als volgt worden gespecificeerd:

Tabel 8 Verloop gewaarborgde geldleningen 2017

|

Netto geborgd bedrag per |

||

|

Omschrijving |

31-12-2016 |

31-12-2017 |

|

Directe borgstellingen |

||

|

Organisaties volkshuisvesting en monumenten |

12.095 |

10.234 |

|

Maatschappelijke- en zorginstellingen |

13.719 |

12.482 |

|

Sportorganisaties |

3.401 |

3.391 |

|

Subtotaal directe borgstellingen |

29.215 |

26.107 |

|

Achtervang in waarborgfondsen |

||

|

Waarborgfonds Sociale Woningbouw (1) |

492.188 |

472.886 |

|

Waarborgfonds Eigen Woningen (uitvoerder Nationale Hypotheekgarantie) (2) |

nnb |

nnb |

|

Totaal |

521.403 |

498.994 |

Bedragen zijn in duizenden euro’s.

(1) Het totaal door WSW geborgde restrestant met betrekking tot Utrechtse corporaties bedroeg per eind 2017 circa 1,89 miljard euro. Voor zover er ooit een beroep op de achtervang zal worden gedaan dan dient de schadegemeente daarvan 25% op te vangen. Dit zou voor Utrecht leiden tot een bedrag van circa 472 miljoen euro, zoals in bovenstaande tabel vermeld. Rijk (50%) en alle overige gemeenten in Nederland (25%) dragen in zo'n geval de rest, dit overigens allemaal in de vorm van renteloze leningen aan het WSW.

(2) Gemeenten zijn per 1-1-2011 uit de WEW-achtervang getreden. Voor NHG-garanties die tot dat moment zijn afgegeven blijft de gemeente nog wel aanspreekbaar. Tot dat moment was voor een hoofdsom van circa 2 miljard euro aan NHG’s binnen Utrecht afgegeven. Het WEW heeft geen informatie beschikbaar waaruit blijkt hoeveel daarvan per eind 2017 nog openstond.

Zowel WSW als WEW geven elk jaar een meerjarenprognose af met betrekking tot het mogelijke beroep op de achtervang. Gezien de eigen garantievermogens van beide fondsen wordt dat risico vooralsnog als nagenoeg nihil ingeschat.

Het bedrag aan directe borgstellingen is over 2017 met circa 3,1 miljoen euro afgenomen. Dit komt door reguliere aflossingen en door de afwikkeling van de gewaarborgde geldlening met betrekking tot de Sint Willibrordusstichting.

Over het algemeen is het risicoprofiel van de direct gewaarborgde geldleningen laag. Per eind 2017 was bij de volgende borgstellingen sprake van een verhoogd risico:

|

Risico |

|

|

NRF Monumentenzorg (restant hoofdsom 6,63 miljoen euro) |

Middel |

|

NRF Stichting Domplein (restant hoofdsom 1,04 miljoen euro) |

Middel |

|

Stichting Rijnvliet (restant netto gewaarborgd 0,73 miljoen euro) |

Hoog |

Op grond van het Kader geldverstrekkingen dient per nieuw gewaarborgde geldlening een aparte risicovoorziening te worden ingericht, tenzij de betreffende post wordt meegenomen in het gemeentelijke risicomodel.

Wij informeren u afzonderlijk indien het risicoprofiel van verstrekte leningen en van verstrekte waarborgen op leningen zich ongunstig ontwikkelt.

Voor verdere specificatie verwijzen wij naar de Staat van Gewaarborgde geldleningen (bijlage).

Beschikbaarheidsrisico

In het betalingsverkeercontract met haar huisbankier heeft de gemeente Utrecht een kredietfaciliteit van 80 miljoen euro afgesproken op de lopende rekening courant. Daarnaast beschikt de gemeente over een kredietfaciliteit bij de Bank Nederlandse Gemeenten van 15 miljoen euro. Bovendien heeft de gemeente, vanwege haar overheidskredietwaardigheid, nagenoeg onbeperkte toegang tot zowel de geld- als de kapitaalmarkt. Het beschikbaarheidsrisico kwalificeren wij daarmee als nagenoeg nihil.